La TVA sur marge est un régime fiscal spécifique qui s’applique aux revendeurs d’objets d’occasion, d’œuvres d’art, d’antiquités, et de certains autres biens d’occasion. Contrairement à la TVA classique qui est calculée sur le prix total de vente, la TVA sur marge ne s’applique que sur la marge bénéficiaire réalisée par le revendeur. Ce régime permet d’éviter de payer de la TVA sur la totalité du prix de revente, lorsque la TVA n’a pas été déduite lors de l’achat du bien, par exemple dans le cas d’achats auprès de particuliers. Cet article explique en détail le principe de la TVA sur marge et comment elle se calcule.

1. Qu’est-ce que la TVA sur marge ?

La TVA sur marge est un mécanisme fiscal utilisé principalement dans les secteurs où les biens sont achetés et revendus sans que la TVA ait été déduite lors de l’achat initial. Elle s’applique notamment aux :

- Revendeurs d’objets d’occasion (vêtements, meubles, automobiles, etc.).

- Vente d’œuvres d’art, antiquités ou objets de collection.

- Biens mobiliers acquis auprès de particuliers ou d’entités non soumises à TVA.

Dans ces situations, la TVA classique ne peut pas être déduite à l’achat car le vendeur initial (généralement un particulier) n’a pas facturé de TVA. Pour éviter une double imposition sur le prix total lors de la revente, seule la marge TTC (la différence entre le prix de vente TTC et le prix d’achat) est soumise à la TVA.

2. Le calcul de la TVA sur marge

Le calcul de la TVA sur marge est simple en théorie mais nécessite une comptabilité rigoureuse. Voici le principe :

- Marge bénéficiaire (TTC) = Prix de vente TTC - Prix d’achat.

- La TVA s’applique uniquement sur cette marge qui est en TTC.

3. Quand utiliser la TVA sur marge ?

La TVA sur marge est applicable dans plusieurs cas :

- Achat auprès de particuliers : La TVA sur marge s’applique lorsque vous achetez des objets d’occasion auprès de particuliers, qui ne sont pas assujettis à la TVA.

- Achat auprès de professionnels non soumis à TVA : Si vous achetez des biens d’occasion auprès d’entreprises qui ne facturent pas la TVA (ex : les micro-entrepreneurs ou certaines associations), la TVA sur marge peut également être utilisée.

- Revente d’objets achetés sans récupération de TVA : Si lors de l’achat, vous n’avez pas récupéré de TVA sur le bien, alors vous appliquez la TVA sur la marge bénéficiaire lors de la revente.

4. Les biens concernés par la TVA sur marge

Ce régime s’applique à une large gamme de biens d’occasion (liste non exhaustive) :

- Véhicules d’occasion : Les concessionnaires automobiles appliquent souvent la TVA sur marge lorsqu’ils achètent des véhicules auprès de particuliers et les revendent.

- Objets de collection et antiquités : Les galeries et antiquaires sont également soumis à ce régime fiscal.

- Œuvres d’art : Les marchands d’art et galeries appliquent ce régime pour la revente d’œuvres acquises auprès de particuliers ou d’artistes qui ne facturent pas la TVA.

5. Les obligations de comptabilité

Pour appliquer correctement la TVA sur marge, le revendeur doit respecter des règles strictes de comptabilité. Il est impératif de justifier du prix d’achat de chaque bien vendu, car sans preuve d’achat, la TVA devra être calculée sur le prix total de vente et non sur la marge.

Voici quelques recommandations pour bien gérer la TVA sur marge :

- Conservez toutes les preuves d’achat : que ce soit sous forme de factures, de reçus ou d’accords écrits.

- Tenez un registre clair et précis de chaque transaction : prix d’achat, prix de vente, marge bénéficiaire.

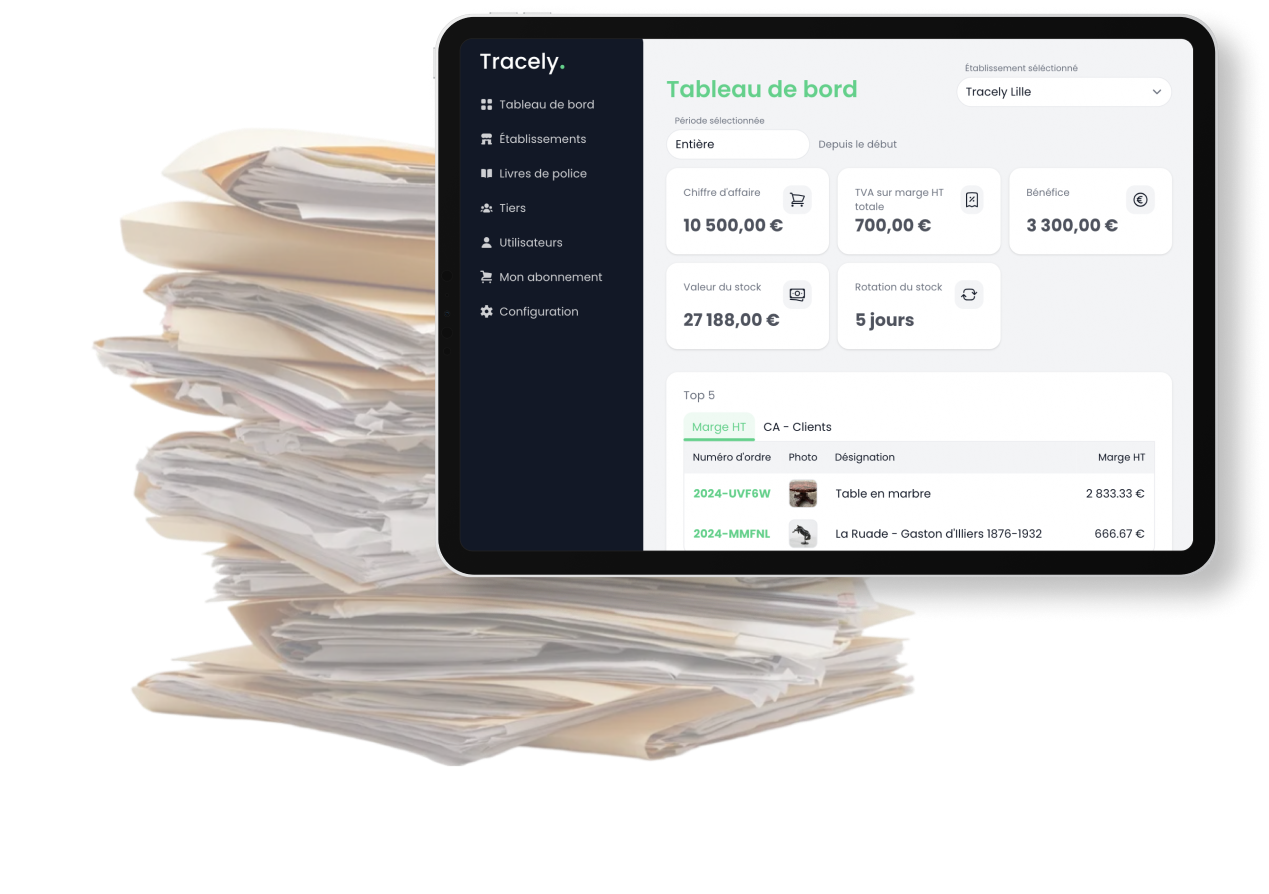

Si vous souhaitez simplifier cette gestion, utilisez Tracely. Cette solution gère automatiquement le processus comptable afin de réduire au maximum les erreurs. Vous avez qu'une chose à faire, c'est indiquer les informations de vente de vos objets, la solution se charge de calculer la marge bénéficiaire et la TVA qui en découle. Cliquez ici pour tester la solution

6. Cas spécifiques

Vente en lot

Dans le cas de la vente en lot, chaque objet doit être considéré individuellement pour calculer la marge bénéficiaire. Si vous achetez 10 objets d’occasion pour un prix total et en revendez certains, vous devrez évaluer une marge pour chaque objet en fonction de son coût d’achat individuel.

Vente à perte

Si vous revendez un objet à un prix inférieur à son prix d’achat (ce qu’on appelle une vente à perte), la TVA sur marge ne s’applique pas, car il n’y a pas de marge bénéficiaire.

7. Exemples

Exemple 1 : Achat et revente d’un objet d’occasion

- Prix d’achat d’un objet d’occasion : 100 € (acheté auprès d’un particulier, donc sans TVA).

- Prix de revente TTC: 150 €.

- Marge bénéficiaire : 150 € (prix de vente TTC) - 100 € (prix d’achat) = 50 €.

- TVA sur marge : Si le taux de TVA applicable est de 20 %, la TVA est calculée sur la marge TTC de 50 €.

- TVA = 50 € x 0,2 / 1,2 = 8,33 €.

Dans cet exemple, la TVA à payer est de 8,33 €, et elle s’applique uniquement sur la marge TTC (50 €) et non sur le prix total de vente (150 €).

Exemple 2 : Vente en lot

- Vous achetez 5 objets en lot pour 1000 €.

- Chaque objet a un coût d’achat moyen de 200 € (1000 € / 5 objets).

- Prix de revente d'un des objets: 300 €.

- Marge TTC : 300 € (prix de vente) - 200 € (prix d’achat) = 100 €.

- TVA sur marge : TVA de 20 % sur la marge TTC de 100 €.

- TVA = 100 € x 0,2 / 1,2 = 16,67 €.

Dans ce cas, vous devez donc verser 16,67 € de TVA pour la vente de cet objet.

Exemple 3 : Vente à perte

- Prix d’achat d’un objet : 200 €.

- Prix de revente : 150 €.

- Marge TTC : Il n’y a pas de marge, puisque vous vendez à perte (150 € - 200 € = -50 €).

- TVA sur marge : Comme il n’y a pas de marge positive, il n’y a pas de TVA à payer.

Exemple 4 : Achat d’une voiture d’occasion

- Prix d’achat d’une voiture d’occasion : 10 000 €.

- Prix de revente : 12 000 €.

- Marge TTC : 12 000 € - 10 000 € = 2 000 €.

- TVA sur marge : 20 % sur la marge TTC de 2 000 €.

- TVA = 2 000 € x 0,2 / 1,2 = 333,33 €.

Vous devez donc payer 333,33 € de TVA sur la marge bénéficiaire.

Attention, les frais de restauration ne sont pas déductible pour le calcul de la TVA sur marge.

Conclusion

La TVA sur marge est un mécanisme fiscal utile qui permet aux revendeurs de biens d’occasion de ne payer de la TVA que sur la marge réalisée lors de la revente. Ce régime est particulièrement avantageux pour les secteurs comme l’automobile, les objets d’art et d’antiquités, et les friperies. Toutefois, il nécessite une gestion rigoureuse des transactions pour justifier les marges et éviter des erreurs de calcul.

En cas de doute sur la manière d’appliquer la TVA sur marge à votre activité, il est conseillé de consulter un expert-comptable ou un conseiller fiscal pour s’assurer de bien respecter les règles fiscales en vigueur.